日経225先物トレード 7月27日 逆転

限定で特別情報をお届けします。

無料情報です

今後メルマガからLINE配信に切り替えていきますので

今後も配信希望の方はこちらから登録下さい。

↓

https://line.me/R/ti/p/%40rgc0058y

::::::::::::::::::::::::::::::::::

日経225オープ二ングトレード

● 日経225波動デイトレードポイント

::::

22570円買い

22730円売り

::::

前日の結果

+20円・・・22630円売り

+20円・・・22520円買い

確実に利益を取れるように

ロジックと詳細の説明を

こちらから確認してから使ってみて下さい

ほんの少しのちがいで10円、20円が取れます

↓

https://1lejend.com/stepmail/k……?no=256143

なので

寄り付き前にシステムを確認するのがより確実です

ザラ場で10円、20円を固く利確していくポイントとして見ます。

● 日経平均は 22586円 27円安

東証1部の出来高は12億5,281万株、売買代金は2兆3,957億円

先だっての報道のように

日銀が月末の金融政策決定会合でETF購入の配分を変更し

日経平均型を減らして、TOPIX型を増やすことを議論すると報じられため

日経平均は小反落となり、TOPIXは小幅続伸となりました。

日銀の金融緩和策修正ニュースがでてから

日銀のETF購入政策において、日経平均型のウエートが低下するとの見方が強まっています。

NT倍率は23日に19年ぶりの13倍と近年見たことのない水準に上昇していましたが

これからの修正局面で

日経がTOPIXに対してアンダーパフォームする局面になりそうだということです。

ニューヨーク市場では、ユーロが1カ月ぶりの大幅な下げとなりました

ECB理事会で、債券買い入れプログラムを年内に終了する方針を再発言、

金利が「2019年夏」まで現行の過去最低水準にとどまるとの見通しからです。

ECBが来年10月に利上げに踏み出すとの市場のコンセンサスを支える発言となっています。

アメリカ株式市場では前日時間外で下げていた

フェイスブックは19%安で

1日の下落率過去最大です。

数年にわたり利益率が悪化するとの見通しを示したことが嫌気されています。

NYダウは上昇、ナスダックは下落

ハイテクが売られ、エネルギーが買われています。

引き続き

ドル安円高場面でも日経が不自然に戻していますが

2015年チャイナショック前夜に酷似している

現在の状況には引き続き注意です。

次の変化日は8月5日前後です。

昨日発表の

2018年7月第3週 2018/7 week3 ( 7/17 – 7/20 )

の投資主体別売買動向では

海外投資家は日本株現物を

319億円の買い越しでした。

買い越しは前週に続いています。

2018年7月第2週 2018/7 week2 ( 7/9 – 7/13 )

の投資主体別売買動向では

海外投資家は日本株現物を

3284億円の買い越し

7月第1週 の

投資主体別売買動向では

海外投資家は日本株現物を

313億円売り越し

2018年6月第4週 2018/6 week4 ( 6/25 – 6/29 )

2857億円売り越し

前々週の

4306億の売り越しと

売り越し続きでしたが

日経が戻る過程で

外人が買い越して来ています。

以前から書いているように日銀の緩和姿勢は変化してきています

国債の買い入れ額は

2017年同時期よりも減ってきています。

2018年 日銀 国債買い入れ金額 ETF買い入れ金額 CP社債

6月 10兆7千億円 7232億円

5月 11兆4千億円 6012億円

4月 9兆2千億円 2332億円 8700億

3月 9兆6千億 8333億 1兆6000億

2月 10兆7千億 6076億 3000億

1月 12兆円 4638億 8200億

2017年 日銀 国債買い入れ金額 ETF買い入れ金額 CP社債

6月 11兆7千億円 3904億円 1兆1000億

5月 10兆8千億円 3875億円 8400億

4月 13兆3千億円 5315億円 1兆1000億

3月 9兆5千億 5332億 1兆6000億

2月 15兆円

1月 15兆円

そして、

日銀が3月末に保有する国債残高は、

前年同月に比べて約48.6兆円(額面ベース)の増加にとどまり、

増加額は2013年11月以来約4年4カ月ぶりに50兆円の大台を割り込んでいます。

「日本銀行が保有する国債の銘柄別残高」によると、

3月30日現在の保有国債残高は416.4兆円と前月末に比べて2.3兆円減少しています。

日銀は、

長期国債を年間残高増加額を約80兆円を「めど」としつつ、買い入れを行ってきましたが

その姿勢は

完全に変わっているということです。

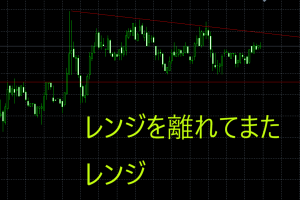

日経は

雲の上限とトレンドラインの重なる

22450円から22610円あたりまで

戻るとすればここで叩かれるか

叩かれずに上抜けするかに注目です。

・・・・としていましたが

雲の上限 22448円上抜けてきました。

引き続き

急ピッチの戻り過程で

目先日経の調整があるでしょうが

次は雲の 上限22587円をサポートとして

上昇するか。

そのためには

目先の押し目を作った後

押し目前の高値(22949円?)を抜けてくるかどうかです。

↓

http://225daytrade.com/archives/688

そして先週末の安値は22541円まであって

引けは 22697と雲の上限で反発していますが

現在は押し目を作りに来ています。

目先の押し目となるか

大きな下げにつながるか。

2018年7月第2週 2018/7 week2 ( 7/9 – 7/13 )

の投資主体別売買動向では

海外投資家は日本株現物を

3284億円の買い越しでした。

7月第1週 の

投資主体別売買動向では

海外投資家は日本株現物を

313億円売り越しで

2018年6月第4週 2018/6 week4 ( 6/25 – 6/29 )

2857億円売り越し

前々週の

4306億の売り越しと

売り越し続きでしたが

日経が戻る過程で

外人が買い越して来ています。

海外投資家はとっくにアジア新興市場から

資金を引き揚げ始めていますが

5月月間では海外投資家は現物株を

7412億円売り越しとなっていますので

6月も売り越しです。

ゴールドマンは米10年債利回りを今年末時点で3.25%と予想していましたが

昨年11月に2.36%だった頃から鉄板トレードとして米10年債を売り推薦していました。

10年債利回りは見事に5月に3.12%に到達したことで

売っていれば大きな利益となりました。

現在10年債は2.85%前後ですが

水準が適正になったので今度は売り手じまいと言っています。

つまりゴールドマンはこれ以上目先は米金利が上がらない

ドルも上昇余地が小さいとみているということでしょう。

日銀も目立たないように金融正常化に向って動いています。

アメリカ経済がピークを打って

下降に転じた時、金利引き上げができなくなれば

ドル安、円高に向かうと思われますが

その時は日銀は大幅な円高を回避するため

今度も大幅な量的緩和ができるのかです。

年初に付けた

24000円台でアベノミクスからの3段上げは終了となるのか

それとも 新たな波動で30000円を目指すのか

ECB理事会では量的緩和を

今年9月以降は月間150億ユーロに縮小し、

年内に終了する方針を決定しました。

ただ、金利については少なくとも2019年夏まで

必要な限り、現在の水準にとどまるとの見通しを示し、

買い入れ策を終了させても早急に急激な政策引き締めに

動かない方針を示しました。

ECBが初めての利上げに着手する時期の予想が

19年9月に3カ月間後ずれしていますが

明らかに金融緩和終了へ舵を切り始めた世界の中央銀行

ここまでに書いたように

日銀の緩和縮小も含まれます。

金利の引き上げよりも金融資産の上昇にとってマイナスになるのは

供給される資金が減ることです。

日銀は、

長期国債を年間残高増加額を約80兆円を「めど」としつつ、買い入れを行ってきましたが

その姿勢は

完全に変わっています。

4月に次のようなニュースが出ていました。

日銀が3月末に保有する国債残高は、

前年同月に比べて約48.6兆円(額面ベース)の増加にとどまり、

増加額は2013年11月以来約4年4カ月ぶりに50兆円の大台を割り込んだ。

日銀が3日に公表した「日本銀行が保有する国債の銘柄別残高」によると、

3月30日現在の保有国債残高は416.4兆円と前月末に比べて2.3兆円減少した。

日本株のバリューは割安で

配当利回り=10年国債利回りとなる水準まで

株式が上昇するとすれば

日経3万円から4万円の計算が成り立ちますが

日本株のショートに着手したという

世界最大のヘッジファンドブリッジウォーター・アソシエーツは

イタリアの銀行など欧州大手企業株の空売りポジションも2兆3400億円積み上げています。

現物株の

2013年の年間外人買い越し額は

15兆3766億円という大きな金額で

アベノミクス第一幕を牽引しましたが

2014年は1兆902億円の買い越し

2015年は1215億円の買い越しと

買い越し額は激減しています。

そしてアメリカだけの売買動向をみれば

2013年の大幅買い越しから

14年、15年とも大幅売り越しに転じていました。

そして

2016年に日本株を3兆6887億円売り越した外人でしたが

2017年 年間トータルでは現物2市場(東証名証)で

7532億円の

買い越し基調に戻っています。

2018年は

1月第1週の4851億円の大幅買い越しから

大幅売り越し転換しています。

2月も

1兆1424億円の大幅売り越しでした。

4月に買い越しになりましたが前年までと比較すれば

買いに腰が入っていません。

そして5月売り越しに転換しました。

コメントを残す