PART…3 テクニカルトレードの実際

それでは実際にテクニカルを使ったトレードの仕方を見て行きますデイトレに使う方法なので1 日単位ではなくローソク足の1 本単位を基準にします。

1 分足でも、3 分足でも、5 分足でも同じです。

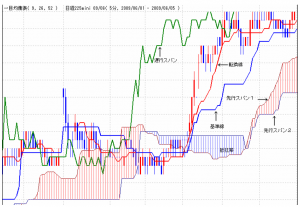

PART.3-1 一目均衡表

一目均衡表には5 つのツールがあります。

転換線・・・・現在を含む過去9 本の最高値と最安値の中間値

過去9 本の(最高値-最安値)÷2

基準線・・・現在を含む過去26本の最高値と最安値の中間値

過去26本の(最高値-最安値)÷2

先行スパン1・・・現在の転換値と基準値を現在を含む26 本先

に記入したもの。

先行スパン2・・・現在を含む過去52 本分の最高値と最安値の

中間点を現在含む26 本先に記入したもの。

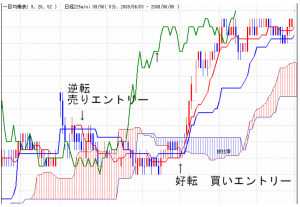

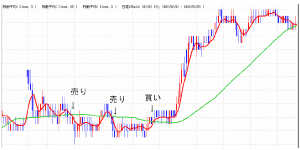

エントリーのタイミングはいくつかありますが、

一般的なのは転換線と基準線のクロスでエントリーをする方法です。

●転換線が基準線を下から上に突破することを好転した

⇒(ゴールデンクロス)

●転換線が基準線を上から下へ突破することを逆転した

⇒(デットクロス)

といいますが、このタイミングで買い、売りのエントリーを行います。

また、三役好転といって好転(逆転)のときに

基準線が上(下)向きであり、株価が先行スパン1,2の上(下)にあり、

26 本前の遅行スパンが26 本前の株価の上(下)にある状況が揃ったときが

買い(売り)時代の到来とされ、均衡表上最高に強い(弱い)形となります。

一目均衡表のデイトレの活用法は、

日経225 デイトレ手法特別編で詳しく見て行きます。

一目均衡表には波動論、時間論があり、目標となる転換点、価格・時間を基準にして

予測する考え方もあります。

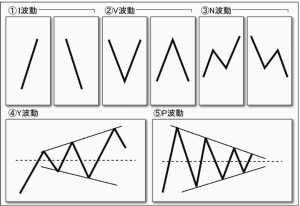

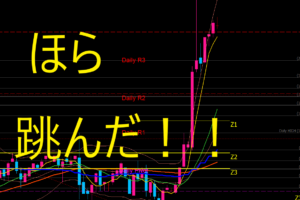

●I波動・・・・1 本の右肩上がりの直線、1 本の右肩下がりの直線

●V波動・・・・高値から右下がりに下げてその後、底入れ、右上がりに上昇する波動、

下げ波動はこの反対で逆V字型になります。

●N波動・・・・上げて、押して、その後さらに上げる波動、

最初の高値より次の高値は高くなります。

下げ波動はこの反対で逆N字型になります。

● Y波動・・・この波動は拡大波動で上値切り上げ、

下値切り下げ、上下どちらかに大きく離れます。

●P波動・・・この波動は縮小波動、上値切り下げ、下値切り上げ収斂していく。

収斂していく先が波動の中心線よりも上なら、

上離れ、下なら、下離れとなり、中心線上に収斂したら次に離れた方向へ

大きく相場が動くとされます。

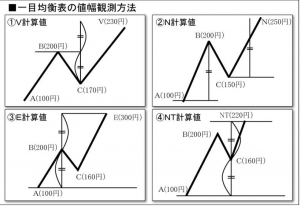

一目均衡表の値幅観測論は下記のようなものですが

重要とされるのは時間論ありきということです。

時間の経過があって始めて相場の転換、予測の波動、値幅が現れるというものです。

●V計算値 B+(B-C)

●N計算値 C+(B-A)

●E計算値 B+(B-A)

●NT計算値 C+(C-A)

重要なのは時間です。

一目均衡表での基本的な数値(時間)は次のようなものです。

9,17,26

これが複合されて

33(17+17-1)

42(17+26-1)

65、129、172、257

があり、

これらの数字の前後に転換点が来ることが多いとされます。

高値、安値からロウソク足で、

9 本目、17 本目、26 本目、33 本目、42 本目65 本目・・・・

この前後で、反転、転換するケースが多くなります。

9,17,26

■PART.3-2 移動平均

次は移動平均を使った実際のトレードについてです

移動平均線のクロスでトレードします

5本移動平均が65 本移動平均を下から上に抜いたら買いエントリー、

5 本移動平均が、65 本移動平均を上から下に抜いたら、

売りエントリーとします。

5本と65本の移動平均線を2 本使うことでトレンドがつかめます。

かなり便利な数字です。

移動平均線を使用したデイトレの活用法は

次の章 日経225 デイトレ手法特別編でも詳しく見て行きます。

コメントを残す