|

今日の相場は上がるのか、下がるのか?

反転ポイントはどこなのか?

日経225先物デイトレに有効な

パターン認識を使うことで

無意味なロスカット、

早すぎる利確を防げるとしたら・・

超シンプルに稼ぐ!

1、1日 3分でOK

2、ミニ1枚(約7万円)からの資金でも利益が狙える

推薦は14万円以上です

3、超シンプル取引

4、サインが明確なので迷わない

寄りでエントリーし大引けで決済するだけ

5、エッジが効いたロジックに基づいているのでどんな相場でもピタリと合う。

システムトレードにありがちな過去のデーターに合わせすぎて

現在の相場に会わないということが起こらないフォーワード様式システム

FXのレバレジ規制が今年の夏から本格的に導入されることから

日経225の人気が徐々にもり上がってきています。

ユーザー数も右肩上がりでFXからの投資家の参入も期待できる有望マーケットです。

これからは225先物の攻略法を知ることが大きな利益に繋がります

まず、日経225はたった一つのチャートを見るだけで利益獲得が出来ます

これはFXとは大きく違いますね。

もちろんFXを否定するものではないですが

日経225の場合本当に勝ちやすい方法があります。

それはデイトレでもポジションを持ったらなるべく最後まで持つことです。

バタバタしないことです。

これはありがたいことに

場中の監視が出来ない方でも、例えば一日3から5分程度の時間さえ取れれば、

充分に対応が可能なやり方なのです。

ここから詳しい内容をお伝えしていきますが

その前にこれだけははっきりと申し上ておきます

仮にどんなに勝てる手法だとしても誰がやっても同じように出来ないなら

そんなものはまったく意味がないです。

日経225に癖があるから大きく儲けるチャンスがある

日経225には大きな癖があります

1、ギャップアップ、ギャップダウン

これは夜、大証での日経225の取り引きが終わるのですが、じつはその後もCMEなどの海外市場では日経225先物市場が動いています。この価格を引き継ぎ翌日朝の大証の寄り付き(始値)に繋がっていきます。

そのため前日の大証の終値より 離れて 当日の朝 取引が始まると言うことが起こります。

これは途中価格が途切れて 離れたところから繋がるようなイメージです。これが値幅を生み出しチャンスにもなります。

2、SQ

また、3ヶ月に1回(ミニは毎月)第2金曜に決算日があり、この時点で持っていたポジションは強制決済となります。

この決算日にきまる決算をするための特別な価格をSQと言います。

そして、このSQは日経225先物だけでなくOPの決算でもあり

投資家の様々な思惑が相場を動かします。

これが変動を引き出しチャンスに繋がります。

3、ヘッジに使われる

そして、もう一つ例を挙げれば

日経225先物は先物なので現物(日経225に組み入れられる株価の平均)と大きく関係していて 現物の需給関係に影響を受けるということと

逆に現物のヘッジに使われると言うことがあります。

これは大口投資家ほど使っています。

このことが大きなチャンスになります。

これらのような日経225独特の癖をパターンに組み込めば勝ちやすい手法が出来ることになります。

日経225は利益は大きく損は小さくできる

「高勝率=好成績」とカン違いしがちですが、

高い勝率を維持しないとトータルの利益が出せないというのは幻想です

明日をも知れない相場の世界で勝率90%などそもそも無理な話です。

まず、私が考えるのは

どのような相場になったとしてもエッジのある手法であることと

カーブフィッティング(過剰最適化)を排除するということです

過去の一定の相場には80%以上機能したが動きが変わってしまい

現在では30%しか機能しない・・・・・

ということを避けるべきです。

重要なのは過去の勝率ではないです。勝率は50%でも40%でもよいので

将来のどんな相場においてでも常にその勝率に近いモノが出ることが重要です。

そして、目指すべきは、

「勝つときには2万円、負けるときには1万円」という

“損小利大の環境作り”であるべきです。

その理由としては、上記のパターンなら仮に勝率が40%程度でも

トータルでは利益となります。

ところが個人投資家のほとんどは、実際の取引ではなかなかそうならないのが普通です。

勝っている場合には早めに利食いをしてしまい、

負けている場合には大損してからにの損切りという傾向に、なりがちです。

これでは“損大利小”です。全く反対のことをしています

よほどのプロ以外は結果的にこのような取引を重ねてしまうので、

長くやればやるほど損失ばかりが膨れます。

特にこの“損大利小”(損が大きいほう)については、

スキャルピングは顕著な例です。

10円勝って、10円勝って、10円勝って、50円負ける・・・

トレードをしたことがある人ならこれは経験されたことがあると思います。

スキャルピング手法で勝ちまくっているプロ中のプロは本当に勝ちます

見事なまでの勝率で毎日 毎日 利益を積み上げています。

そんな天才的なトレーダーであっても、時々大きなロスカットに巻き込まれています。

このような損大取引が時々起こっても余りある利益を、

日頃から重ねている人であれば問題はないかも知れませんが、

少なくともこのような取引手法に、一般の人が憧れるのは極めて危険と言えます。

まねしても無理です。彼らは特別です。彼らの手法の再現性は0%に近いです。

では、それで本当に勝てるの?

ラージ1枚の成績です

|

2008年年間

|

4360

|

|

2009年年間

|

950

|

|

2010年年間

|

2430

|

|

2010年1月

|

-90

|

|

2010年2月

|

320

|

|

2010年3月

|

220

|

|

2010年4月

|

400

|

|

2010年5月

|

50

|

|

2010年6月

|

200

|

|

2010年7月

|

130

|

|

2010年8月

|

10

|

|

2010年9月

|

690

|

|

2010年10月

|

-500

|

|

2010年11月

|

400

|

|

2010年12月

|

600

|

|

2011年1月

|

140

|

|

2011年2月

|

110

|

|

2011年3月

|

1340

|

|

2011年4月

|

-200

|

|

2011年5月

|

200

|

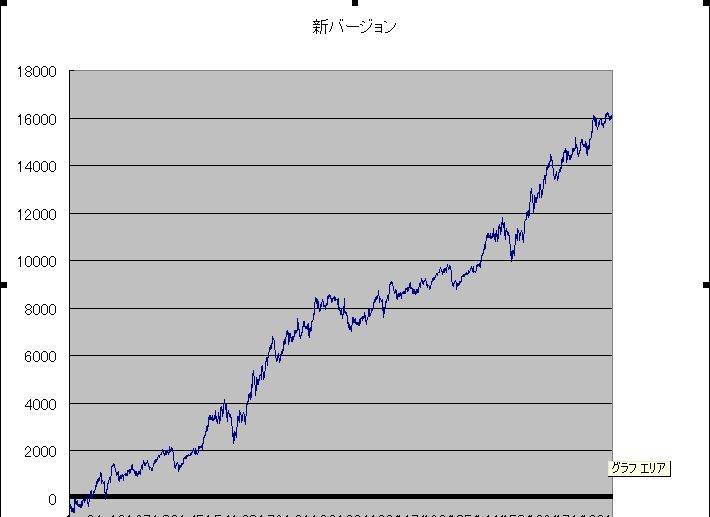

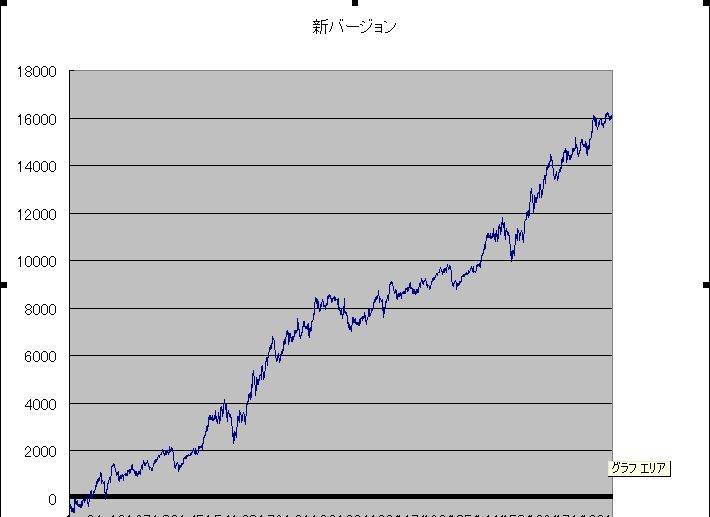

損益曲線はきれいな右肩上がりではない?

カーブフィッティングしていないのでいびつな右上がりとなっています。

2000年からのデータで検証していますが

10年以上前の相場に今、大きな意味があるとは思えません。

ただ、普遍的なローソク足パターンの検証として

バックテストに使用しました。

その結果、右肩上がりで、10年以上優位性のあるロジックということがわかっていますので

古いデータにはこだわっていません。

過去に例の無い相場

今は 過去に例の無い相場です。誰もが感じていると思います。

10年以上前の相場でも普遍的に通用するロジックでありながら過度に過去にはこだわらず

直近の相場にいかに対応するかが重要です。

システムトレードの落とし穴として過去の良いところを切り取って貼り付けるような最適化が上げられます。

特にテクニカル指標を重視したシステム、パラメータを弄くって作り上げた見掛けの綺麗なシステムほど相場の様子が変わると脆いです。

過去をなぞったものはこれからの相場では使えなくなる可能性が高いです。

この世界いつ何が起きるか分かりません。

ロジックを説明します

このシステムのロジックは

ローソク足の組み合わせパターン認識を使っています

酒田五法で有名なローソク足の組み合わせがあります。

はらみ、たすき・・・・。

そういったもので日経225のデイトレードに有効なものを検証、参考にしながら

その他のローソク足の組み合わせも取り入れています。

何日前の、安値、高値、と比較するという数値(日数)は使っていますが

数字を使っているのはこれだけです。

それ以外に数値を使っている部分はありません。

本当は数値は一つも使いたくなかったのですが

オシレーターを使いたくなかったのでこれだけは仕方ありませんでした。

何日前の、安値、高値というのは

現在の相場が過去○○日間と比較して上がっているのか、下がっているのか

高値圏にあるのか安値圏にあるのかという判断をするために必要だからです。

皆が大好きなオシレーター系のテクニカル、ストキャス、RSIなどは一切考慮していません。

これらは、買われすぎ、売られすぎを見極めるのには

最適なテクニカルですが買われすぎているから

今日売られるとは限りませんし、

売られすぎているから今日買われるとは限らないからです。

何日もポジションを持つのなら有効な指標かも知れませんが

日経225のデイトレでは

知りたいのは今日が、上がる日か、下がる日かです。

それをもとに戦略を立てるとトレードがやりやすくなります。

様々な要因で相場が動くのは事実ですがそういう状況でも

上がる日のパターンと

下がる日のパターンを知っているのといないのとでは

デイトレの成績に大きな違いがでます。

また、

移動平均線やMACDなどのテクニカルも使いません

移動平均線やMACDが良くないというのではなくて

数値を換える事で相場にあわせることが出来るものは使用していないということです。

25日移動平均線や5日移動平均線から、○○%の乖離の場合

売られ過ぎ、買われすぎ、・・・よって買い、売り・・

という判断はしないということです。

これは 25日や5日、○○%のかわりにいくらでも数字を変えることで

過去の成績は良くなるのですが、この先の相場で使えないからです。

このことについてはNYダウとの関係で詳しく説明します。

NYダウに取り憑かれています

多くのトレーダー達はNYダウを重視します

NYの逆張りシステム、順張りシステムというのを聞かれたことがあると思いますが

NYが上がれば日経225を売る、買う・・

これは非常に魅力的な方法で

皆が取り憑かれてしまう危険な方法でもあります。

話を簡単にしますので興味があれば下記を試してみて下さい。

前日のNYダウの騰落率に対して、前日の日経225の終値から当日の日経225の

始値(気配やCME、SGX等海外市場の価格から予測)の騰落率を比較し

ある数値(パラメータ)を超えて日経225の騰落率が大きければ、または

小さければ日経225を売る、または買う・・。

というシステムを作ったとします。

これはパラメータ(数値)を動かすことで

そのときの相場にあわせたそこそこの結果を出すシステムを作ることができます。

パラメータをプラスにして順張り、マイナスの数値にして逆張り・・・と

いうようにその時々の相場にあわせて最適なパラメータを

探すことが出来ます。

ここまで単純な話では無かったとしても

数値を動かせるシステムというのは多かれ少なかれこういう面があります。

これの何が悪いのか?ということですが

一番の問題は

過去の相場の後追いになり、見ための過去の成績は良くなっても

これから先の相場にはつかえないということです。

相場が変わってきたらパラメータを変えて、今度は順張りだ、逆張りだ

32%から26%へ変更だ・・・と相場を後から追いかけて行くだけで

現実には使えないということが起きます。

NYダウの呪縛からの開放

しかし、私も含めて

NYの逆張りシステム、順張りシステムというコンセプトが魅力的で

取り付かれている人も多かったのではないでしょうか。

そもそもNYダウが日本の相場も引っ張るという幻想から抜けられないのが問題です。

昭和40年代高度成長期から始まって

1980年代後半までの日本経済

今日よりも明日は絶対良くなるとみんなが思っていてそんな空気に満たされていた

幸せな時代・・。

残念ですがそのときと現在は全く違う環境です。

20年前日経平均が38915円を付けた頃

NYダウは2800ドルでした。その後

金融覇権国となったアメリカは世界中からジャブジャブに資金を流し込んで根拠無き熱狂と言われたNYダウはピーク時には20年前の5倍まで持ち上がられました。

日本は最安値で20年前の5分の1にまで下げました。

このようなことを考えると前日のNYダウを判断基準にすることは

無理があるはすです。

NYダウを基準にして日経平均の翌日の動きを予測する為には

相場の後追いで頻繁にパラメータを変え続けるという呪縛に囚われることになります。

その呪縛から解き放たれたシステムがこの新システムとも言えます。

このシステムは

お伝えしたように目先の直近の成績だけをよくしたものではないですし

過去も機能したことが証明されたロジックを取り入れています。

そのうえでローソク足パターンを絞りフォワードで今も機能しています。

それは言い換えると

ずば抜けてバックテストの成績が良い綺麗なシステムでは無いということです。

そのため、逆説的ですがこの先、相場が過去とちがった動きをしても安心して勝って行けるためのシステムです。

トレードはラージ1枚からでもミニ1枚からでも可能です

今回このシステムを試してもらうために

毎朝このシステムに基づいたメール配信を行います。

1ヶ月単位で毎朝のメール配信が受けられます。

そして、もう一つ

重要なのが

相場の抵抗ライン、重要ポイントです。

日経225特有の癖は、ある抵抗ポイントに反応すること

最初に日経225の癖についてお話しましたがもう一つ日経225には重要な癖があります。

それは、

日経225のデイトレでプロトレーダーが見ている

日経225特有の抵抗ポイントです。

この重要ポイントで反転したり

1日の高値、安値を付けてくることが多いのです。

そのため、今日の重要ポイントも毎朝のメールには入れています。

それでは費用についてですが、

費用はお試し期間のため

ラージ1枚なら1ヶ月に10円の幅を取れば元が取れる価格、

ワンティック分の利益を取れば元が取れるという金額に設定しています。

ミニ1枚でも1ヶ月で100円幅を取れば元が取れる価格

お試し価格の 1ヶ月9,800円でお申し込みいただけます

今すぐこちらから新システムをお試し下さい。

>お申し込みはこちらから<

イブニングトレードの成績は

このページの一番最後に乗せているの毎朝のメールの例を見ていただくとわかるように

イブニングトレードのサインも同時に送っています

これはあくまでおまけではありますがその成績は

イブニングセッション開始時期からの成績

|

2007年

|

820

|

|

2008年

|

3400

|

|

2009年

|

180

|

|

2010年

|

-700

|

|

2011年

|

640

|

直近では

| 2011年1月 |

10 |

| 2011年2月 |

-140 |

| 2011年3月 |

620 |

| 2011年4月 |

-10 |

| 2011年5月 |

0 |

| 2011年6月 |

160 |

ただし、7月19日 からイブニングセッションがナイトセッションへと時間変更になったため

しばらくは検証期間とし、イブニングトレードは記載していません。

> お申し込みはこちらから <

お申し込み後

入力頂いたメールアドレス宛にご購入の手続きについて記載したメールが届きます。

記載された手順に沿ってお手続きをお願いいたします。

メールが届かない場合は迷惑フォルダーに入っている可能性がありますので

迷惑フォルダーを確認下さい。

毎朝のメールのサンプルは下記のとおりです。

(※イブニングトレードはナイトセッションに変更後は記載していません)

::::::::::::::::::::::::::::::::::

6月17日

● 今日のオープニングトレードは

買い→ 買い値+210円で利食い 買い値−130円で損切り

出来ない場合引けで決済します。

(前日の結果 オープニングトレード +70円)

● 今日のイブニングトレードは

売り→ 売り値−100円で利食い 売り値+80円で損切り

出来ない場合引けで決済します。

(前日の結果 イブニングトレード +10円 )

オープニングトレードシグナルは一切の裁量、相場観を排除して

システムに基づいたシグナルをお伝えします

●日経平均は 9411円 163円安

ユーロ円相場の急落から午後になって売り叩かれて安値引け

世界的な景気減速やギリシャの債務

QE2の終了(アメリカの景気後退とインフレ同時発生リスク)、国内政局など

問題山積みですが今週はSQ後の 高値を試す週になるはずでした。

しかし、戻りが弱い・・。そろそろ変化日です。

バンク・オブ・アメリカ・メリルリンチが14日発表した

6月のファンドマネジャー調査では、日本株は最もオーバーウエートしたくない市場となっていました。

PBR1倍を割り込む銘柄も多く、割安感から下値で買いを入れる海外勢もいるようですが

東京証券取引所がまとめた6月第2週(6月6日―6月10日)の3市場投資主体別売買内容調査によると、

海外投資家が398億8154万円の売り越しとなっています。 売り越しは2週ぶりです。

http://www.tse.or.jp/market/data/sector/index.html

財務省が発表した6月5日─6月11日の対外及び対内証券売買契約等の状況によると、

対内株式投資は768億円の資本流出超となっています。

じわじわと日本買いも終わりに近づいています。

とにかく高値つかみ注意とか、均衡表は逆転(売り転換サイン3つが揃ったまま)しているとか

割安感しか買い材料が無いとか・・・・・

お伝えしてきており、ここまで戻り売りスタンスで成功しています

(毎日のオープニングトレード、デイトレは別です。スイングでの時間軸の話です)

このまま

6月7日 ザラ場安値 9358円を割り込むと

大した戻りも無いまま下落に入る可能性があります。

2月17日高値 10891円から3月15日安値 8227円の

半値戻しの9559円から9700円までは出来高が多く

重たいゾーンになります。この戻り売りに耐えられず

戻り切れず、中途半端に下げると、もみ合いが続き

波動らしい波動も無いまま時間が経過する可能性もあります。

NYダウの週足は今週も陰線引けをすると七陰連となります。

昨晩のNYでは住宅と、新規失業保険週間申請件数に予想より

良い数字が出て

NTダウは64ドル高11961ドル。

昨日も書いたようにアメリカの景気後退、インフレ同時進行シナリオも

見えてきてバーナンキ議長も追加緩和策を打ち出すことが難しい環境におかれている感じです。

こうなると日経平均は主体性無く一気には下げなくても

海外に連れてジリジリ安くなるかも知れません。

あまり下がらないと買いたい気持ちも出て来ますが

買うのは下げてからでも良いのでは。

一応この後の波動を書いておきますが

SQ後の戻りが思ったよりも弱い可能性大。

9000円割れ前に一旦止まってから

9000円割れ 下値目処へ・・・という波動でしょうか・・・。

SQ後 9797円(9700円)〜9921円(10017円)

→9143円〜9115円 → 9415円〜9480円

→ 下値目処は 8156円、7623円・・。

NYダウは

綺麗な三尊天井形成となる下記11554ドルは

目先の下値目処として収まりがよさそうです。

一旦はここまで下がらざるを得ないのでしょうが

そこで止まらず、9127ドルも・・。

※※

2009年3月安値 6469ドルから

2010年4月高値 11258ドル

2010年7月安値 9614ドル

の中期上昇トレンドの上値目標は

12403ドル 12759ドル 12902ドル

というところです。

4月28日に 12876ドルまで到達後

下げています。

上記目先上値目処達成で、波動的にはおさまりよく

下落局面入りとなっています。

NYダウが2007年10月高値 14198ドルから

リーマンショック、金融危機の2009年3月安値 6469ドルをつけて

今回、4月28日 12876ドルが高値になるとすれば

この波動での下値目処は

11554ドル、9127ドル。※※

政府が進めようとしている消費税を2015年度までに段階的に10%に引き上げるという動きを

フォローするように

IMFは16日にまたしても、日本が公的債務の削減策の一環として、

今後数年かけて消費税率を段階的に15%まで引き上げるべきだとする報告書を発表しました。

いかにもです・・・。

個人投資家は

自分の判断を信じて自分の資産は自分で守る覚悟が必要です。

※変化日、6月20日、7月5日、

(1日、2日の違いは許容範囲として変化日とします)

●今日の日経先物

昨日の先物は

下限 9380円、

としていましたが ほぼ想定の

安値 9390円まで

今日はどう動くか。

/////////////////////////////////////////////////////////////

CMEは 9405円

このあたりで寄れば

9410円から9480円のレンジにはまりそう

下限 9300円、9230円

上限 9570円、9620円

というスタンスで見ます。

///////////////////////////////////////////////////////////////

● 今日の重要ポイント 日経225

6月17日

9620

9590

9570

9540

9480●

9460●

9410●

9380

9300

9230

:::::::::::::::::::::::::::::::::::::::::::::::::::::::::

● 4月28日

● 今日のオープニングトレードは

売り→ 売り値−240円で利食い 売り値+130円で損切り

出来ない場合引けで決済します。

(前日の結果 オープニングトレード +70円)

● 今日のイブニングトレードは

売り→ 売り値−160円で利食い 売り値+90円で損切り

出来ない場合引けで決済します。

(前日の結果 イブニングトレード −50円 )

●日経平均は 9691円 133円高

ザラ場高値は9728円まで。

昨日、今日は少し戻すかも知れないとお伝えし、

若干戻していますが今のところ

4月25日 9748円は越えられず、

4月 1日 9832円

4月25日 9748円と上値が切り下がっています

スタンダード・アンド・プアーズが日本の外貨・自国通貨建ての

長短期国債格付け見通しをネガティブに変更と発表しました。

増税などの財源措置が取られない限り、

政府財政赤字の対GDP比率が、

スタンダード・アンド・プアーズの従来予想値を2013年度までに

累積で3.7%ポイント上回ると見込んでいるとのこと。

このことの株式市場への影響はあまりありませんでしたが、

これが増税、財政再建への勢いを加速させるとなれば

経済へのマイナス要因となるでしょうか・・。

引き続き日経平均は

4月13日 9317円を割るか

4月 1日 9822円を抜けるか

どちらかに動いてくるタイミングです。

三角持合下放れの上値切り下がりの形になっていますので

9822円を抜けて戻る力があるかは微妙です。

それでも9822円を上抜ければ

上昇トレンドに変わるのかというと

まだ、上には抵抗ラインとして

フィボナッチの9873円もありますし、

200日線は下降から

また1日で2円上昇し9811円。

まだ、長期線の200日線の下に日経平均が潜り込んでいます。

この状況では

下降トレンドの戻りと言う認識は変わらず。

そしてもう一つ注目は

日経平均 一目均衡表の雲の位置

雲の上方 9559円

これは

2月17日高値 10891円から

3月15日安値 8227円の

半値戻し 9559円と同値ですが

これを挟んで3月末から1ヶ月間

膠着、もみ合い、動き無しでした。

現在日経平均は9559円の雲の上に

ありますが

TOPIXは

2月17日高値 927.28から

3月15日安値 725.9の

半値戻し851.09と

一目均衡表の雲の上方が同値で851.09。

そして、雲の下方は842.35となっています。

これに対して

昨日終値は839.87で

既に雲の下に潜り込んでいます。

NT倍率が11.5以上に開いていることを

お伝えしましたが

この差が縮まるために

TOPIXが上昇するとみるよりも

日経平均がTOPIXに付いて下がって行くと見る方が自然。

5月の安値

下値メド8156円、7623円、の可能性は残ります・・。

注目されていたFOMCでのバーナンキ議長は予想通り

今までと変わらず、商品高がインフレに与える影響は一時的であるとの認識を示しています。

6000億ドルの国債購入計画については予定通り6月で終了させると言っています。

米国債、住宅ローン担保証券の両方とも満期を迎えた証券の再投資を継続し、

緩和的な金融政策の量は6月以降も引き続き一定になるはずだということでした。

FOMCの政策金利据え置き、

インフレ加速は一時的との見解を受けて

NYダウは95ドル12690ドル。

NYダウ

※

2009年3月安値 6469ドルから

2010年4月高値 11258ドル

2010年7月安値 9614ドル

の中期上昇トレンドの目先上値目処は

12759ドル 12902ドル

というところです。 ※

個人投資家は自分の資産は自分で守る覚悟が必要です。

ここからは高値掴みをさせられないよう注意です。

下記変化日は要注意。

特にGFW明けの波乱に注意。

5月11日の2日後はSQ日でもあります。

※変化日、5月11日、5月20日

(1日、2日の違いは許容範囲として変化日とします)

オープニングトレードシグナルは一切の裁量、相場観を排除して

システムに基づいたシグナルをお伝えします

●今日の日経先物

昨日の先物は

上値目処 9730円

としていましたが

上値想定どおりの9730円まで。

今日はどう動くか。

/////////////////////////////////////////////////////////////

CMEは 9730円

このあたりで寄れば

9710円から9670円のレンジで

下支えされそう。

上値目処 9750円 9830円

レンジを下に割れば

下値目処 9640円 9530円

というスタンスで見ます。

///////////////////////////////////////////////////////////////

● 今日の重要ポイント 日経225

4月28日

9860

9830

9750

9730

9710●

9670●

9640

9610

9530

/////////////////////////////////////////////////////////////////////////////////////////////////////////////////////

● 4月22日

● 今日のオープニングトレードは

売り→ 売り値−240円で利食い 売り値+160円で損切り

出来ない場合引けで決済します。

(前日の結果 オープニングトレード +10円)

● 今日のイブニングトレードは

買い→ 買い値+160円で利食い 買い値−100円で損切り

出来ない場合引けで決済します。

(前日の結果 イブニングトレード +20円 )

●日経平均は 9685円 78円高

NYダウにつられザラ場高値9725円までありました。

インテル、アップルの好決算、

商品市況高からハイテク株や資源関連株が買われました。

東証1部騰落数は値上がり812銘柄

値下がり700銘柄、

変わらずが161銘柄

東証1部の売買代金は1兆1380億円と薄商い。

日経平均日足十字線が

もみ合い後の戻り高値圏で

出現しました。

4月19日もほぼ十字線が出ていて

昨日4月21日の十宇線と

ちょうど

2月17日高値 10891円から

3月15日安値 8227円の

半値戻し 9559円(雲の上限と同じ)

を挟んで対象形になっています。

三角持合の頂点から下離れた後に

一旦戻ってこの形では

いよいよ上下どちらかに放れるしかない状況です。

特に今日は一方的に動きやすい

金曜日。

4月13日 9317円を割るか

4月 1日 9822円を抜けるか

ですが、

9822円を抜けても

フィボナッチの9873円があることと

200日線は徐々に下がっていて9803円

長期線の200日線の下に日経平均が潜り込んでいる。

まだまだ、

5月の安値7623円も可能性あり。

下値メド8156円は射程圏内・・。

高値掴みには注意の場面。

為替はFRBの政策金利据え置き観測から

高利回り通貨に流れています。

ドルは全面安

対ユーロで0.2%下げ1.4556ドル

一時は2009年12月以来の1.4649ドル。

対円では81.62円までありました。

また、円は対ユーロでも上げて

119.10円。

ドル円の抵抗ライン

フィボナッチの82.03円を割れてきました。

これで短期円安トレンドは終わり

長期円高トレンドが変わらず続く可能性が

高くなりました。

1日に 2011年3月期決算で約800億円の損失を出す見通しと発表されていた

三菱UFJモルガン・スタンレー証券社長が辞任・・というニュースが出ていました。

※ 前期純損益が1450億円の赤字となり、

これに伴い親会社の三菱UFJ証券ホールディングスを引受先とした

300億円の第三者割当増資を22日に実施すると正式に発表した。

赤字の主因となったデリバティブ(金融派生商品)などによる

トレーディングの損失額は1−3月期で993億円に上ったという。

三菱モルガン証の西本浩二執行役員・企画部長は記者会見で、

損失は昨年5月の合弁前の三菱UFJ証券側の担当者のトレーディングで発生したとし、

給与体系が影響している可能性も示唆した。

現在540人の市場商品本部の人員を2割削減する方針だ

来週には新体制、新組織を発表する予定であるという。

西本氏は損失発生に関連して、

「ポジションが体力に比べて大き過ぎた。それが分かっていなかった。リスク管理体制が甘かった」

と述べた。

また、増資に関連し、発行するのは議決権と配当のない株式であるため、

現在三菱UFJ側が6割、モルガン・スタンレー4割となっている議決権比率は変わらないと説明した。

損失の原因になったのは債券や為替などを組みあわせた金融派生商品の一部業務で、

自己資金による取引で相場の見通し判断を誤り、

損失を計上した。

同証券の西本浩二執行役員企画部長は記者会見で、

損失の主な原因となった取引の規模が、「(会社の)体力に比べて大きすぎた」と説明した。

取引の具体的な内容については言及を避けた。 ※

※ブルームバーグより引用

アメリカモルガン・スタンレーの第1四半期の債券セールス・トレーディング収入は

17億7000万ドル。

ウォール街では昨年10−12月 第4四半期 の債券トレーディング収入が

金融危機以来の最低水準だったようですがその時に出している2900万ドルのマイナス

と比較して大幅に伸びています。

前年同期の債券トレーディング収入は27億2000万ドル。

一方、19日に発表された

ゴールドマン・サックスの1〜3月期 第1四半期

トレーディング収入を見ると

債券・通貨・商品トレーディング収入で

昨年第4四半期の16億4000万ドルから、約164%増の43億3000万ドルを稼いでいます。

三菱UFJモルガン・スタンレー証券の知人と話したところ

損失を出したと言う取引の具体的な内容については

内部の人間よりもむしろ外部の人間のほうが正しい情報が入りやすい

のではないかと語っていました。

断言できないまでも、993億の損失が出せるようなリスク管理体制では

ないだろう・・・。

簡単には993億の損失は出させてもらえないと・・。

三菱UFJモルガン・スタンレー証券に何があったかの詳細はまだ

わかりませんが、

インチキ取引を調査されても

とにかく儲けるゴールドマンに比べて

お粗末・・。

個人投資家は自分の資産は自分で守る覚悟が必要です。

ここからは高値掴みをさせられないよう注意です。

下記変化日は要注意。

特に5月11日の2日後はSQ日でもあります。

※変化日、4月19日、5月11日、5月20日

(1日、2日の違いは許容範囲として変化日とします)

オープニングトレードシグナルは一切の裁量、相場観を排除して

システムに基づいたシグナルをお伝えします

●今日の日経先物

昨日の先物は

9620円あたりで下値を支えられるでしょうが

としていましたが

9640円までで下値は堅かったものの

上値も重い展開でした

今日はどう動くか。

一方的に動くことの多い金曜日

チャンスは・・。

/////////////////////////////////////////////////////////////

CMEは 9650 円

このあたりで寄れば

9660円から9710円のレンジで

頭を抑えられそう

下値目処 9500円 9460円

上値目処 9740円 9780円

というスタンスで見ます。

※変化日、5月11日、5月20日

(1日、2日の違いは許容範囲として変化日とします)

オープニングトレードシグナルは一切の裁量、相場観を排除して

システムに基づいたシグナルをお伝えします

///////////////////////////////////////////////////////////////

● 今日の重要ポイント 日経225

4月22日

9870

9830

9780

9740

9710●

9680●

9660●

9640

9520

9500

:::::::::::::::::::::::::::::::::::::::::::::::::::::::::

●1月21日

● 今日のオープニングトレードは

売り→ 売り値−210円で利食い 売り値+130円で損切り

出来ない場合大引け 15:10 で決済します。

(前日の結果 オープニングトレード +60円)

● 今日のイブニングトレードは

売り→ 売り値−100円で利食い 売り値+80円で損切り

出来ない場合大引け 23:30 で決済します。

(前日の結果 イブニングトレード +30円 )

●日経平均は 10437円 119円安

円高傾向と中国株安、アメリカの住宅需要の弱さなどの材料が

頭を抑えました。

ザラ場安値は10421円まで。

10413円の下の窓は 依然 空いたままです。

目先 10405円、10270円 までの押し目は歓迎としていましたが

10405円に近いところまで押しました。

10405円程度のの押し目があるのか、

10413円の窓を埋めて終わりか、

10405円から10270円までの押し目があるのか、

目先下値メドの上方、10405円に近いとこまで下げたので

これで押し目終了となるのか、・・。

どちらにしても

波動から言うと望んでいた押しです。

更なる円高が無ければ

まだ、ジリ高相場に戻る可能性。

次の上値のメド10716円から10818円。

目標値達成後(1月中)押し目を作った後は 11308円近辺が目標。

そこで一旦は下げる・・・。その辺りではある程度警戒も・・。

その時点で長期上昇波動なら次の目標に。

中国が発表した2010年のGDP成長率は、前年比で実質10.3%増となり、

名目金額で日本を追い抜き、世界第2位になることがほぼ確実となったということです。

昨年中の利上げでは間に合わず今年はあと1、2回の利上げをするでしょうから

ますます中国のバブル退治失敗の懸念は高まります。

それにしても日本が各国から脅威とされた成長をして世界の経済大国になったとき、

その当時は現在ほど世界がグローバルに繋がっていなかったとは言え

今の中国のようにその経済力を背景に強力な発言力を持つ戦略を取れなかったことが

いまさらながら悔やまれます・・。

昨晩のNYダウは

モルガン・スタンレーの好決算、

中古住宅販売の予想を上回る数字で、中国懸念で一時80ドル程度安かった場面から

2ドル安の11822ドルまで戻して終わりました。

※変化日、1月25日

(1日、2日の違いは許容範囲として変化日とします)

オープニングトレードシグナルは一切の裁量、相場観を排除して

システムに基づいたシグナルをお伝えします

●今日の日経先物

昨日は

「上値メド10540円まで届かずに

下に行く可能性も想定して売り目線」・・ということで正解

目先押し目メドとしていた

10450円、10410円、10385円でしたが

ザラ場安値は 10420円

イブニング安値は 10390円 でほぼ予想のとおり

今日はどう動くでしょうか。

昨年は、 金曜は 上下に大きく動くことが多かった傾向がありました。

/////////////////////////////////////////////////////////////

昨晩のCMEは10505円

この辺りで寄り付けば

寄り付き後の動きで一旦下値メド10480円までの売り

ただし、

10480円を下値メドとして

10480円を買いの起点として買い目線

上値メドは10550円、10620円、10670円

10480円ー10430円のレンジ内に嵌れば

レンジを外れるまでは

下限10430円 上限10480円でその中での勝負

もしも10430円を割り込むようなことがあれば

10430円を売りの起点にします

下値メド 10420円、10390円

ただし、一旦10430円ー10480円のレンジを放れても

行ってこいでレンジ内に戻ってくることを想定しながら

というスタンスで見ます。

押し目 終了となるか、もう一押しあるかを見ながらです。

///////////////////////////////////////////////////////////////

● 今日の重要ポイント 日経225 ミニ

1月20日

10620

10570

10550

10540

10480●

10440●

10430●

10420

10390

10330

:::::::::::::::::::::::::::::::::::::::

お試し価格1ヶ月9,800円でお申し込みいただける間に

今すぐこちらから新システムをお試し下さい。

> お申し込みはこちらから <

お申し込み後

入力頂いたメールアドレス宛にご購入の手続きについて記載したメールが届きます。

記載された手順に沿ってお手続きをお願いいたします。

メールが届かない場合は迷惑フォルダーに入っている可能性がありますので

迷惑フォルダーを確認下さい。

【投資に係るリスクおよび手数料について】

当商品は、過去の成績と同じような利益が出ることを保証するものではありません。

先物取引は価格変動リスクを伴い、また証拠金を上回る取引を行うことが

ありますので、場合によっては投資額を上回る損失を被る可能性があります。

先物取引には取引業者の売買手数料がかかります。

|